Ulga termomodernizacyjna - najważniejsze informacje

| Podsumowanie aktualnych zasad ulgi termomodernizacyjnej |

|||

| Beneficjenci | Zakres inwestycji | Forma i kwota wsparcia | Terminy |

| Właściciele domów jednorodzinnych, rozliczający się liniowo lub wg. skali podatkowej lub ryczałtem | Szeroko pojęta termomodernizacja: m.in. pompy ciepła, fotowoltaika, termoizolacja, rekuperacja i inne | Limit odliczeń wynosi 53.000 zł na jednego właściciela | Odliczeń dokonuje się przy rozliczeniu podatkowym |

Ulga termomodernizacyjna 2024 - na czym polega?

Ulga termomodernizacyjna to ulga podatkowa dająca możliwość odliczenia od podstawy obliczenia podatku (lub przychodów w przypadku podatku zryczałtowanego) kosztów poniesionych na przeprowadzenia przedsięwzięć termomodernizacyjnych w domu jednorodzinnym.

Ulgą objęte mogą zostać przedsięwzięcia termomodernizacyjne, rozpoczęte po 01.01.2019 roku - zatem również w 2024 roku.

Ile wynosi ulga termomodernizacyjna?

Limit odliczeń, których podatnik może dokonać w ramach ulgi termomodernizacyjnej wynosi 53.000 zł. Przy czym dotyczy on wszystkich przedsięwzięć realizowanych w budynkach, których podatnik jest właścicielem. Zatem nawet jeśli posiadamy tytuł prawny do trzech budynków i w każdym z nich dokonaliśmy przedsięwzięć termomodernizacyjnych na łączną kwotę 60.000 zł, odliczyć będziemy mogli jedynie kwotę 53.000 zł.

Dobra wiadomość jest jednak taka, że możliwość odliczeń przysługuje każdego podatnikowi z osobna. A zatem, jeśli np. małżonkowie są współwłaścicielami danej nieruchomości, każdemu z nich przysługuje prawo do ulgi na łączną kwotę 106.000 zł.

Kto może skorzystać z ulgi termomodernizacyjnej?

Upust podatkowy skierowany jest do podatników opodatkowanych podatkiem liniowym (19%), według skali podatkowej (12% lub 32%), bądź ryczałtem od dochodów ewidencjonowanych, którzy:

- są właścicielem lub współwłaścicielem budynku mieszkalnego jednorodzinnego - podatnik musi zatem posiadać tytuł prawny do nieruchomości.

- ponieśli wydatki na termomodernizację budynku jednorodzinnego - bez względu na to, czy korzystali ze środków własnych czy zaciągnęli na ten cel kredyt.

Z ulgi termomodernizacyjnej nie mogą natomiast skorzystać Ci, którzy:

- uzyskali całkowite lub częściowe dofinansowanie na przedsięwzięcie ze środków krajowych - np. z NFOŚiGW czy wojewódzkich funduszy ochrony środowiska,

- skorzystali z ulgi przysługującej w ramach odrębnych przepisów skarbowych,

- odliczyli koszty inwestycji od dochodu w przypadku ryczałtu,

- ujęli wydatki na modernizację w kosztach;

- lub zostały w inny sposób zwrócone inwestorowi.

Warto też wiedzieć, że będący przedmiotem ulgi budynek mieszkalny, również musi spełniać kilka warunków.

Przede wszystkim, ulga termomodernizacyjna w 2022 roku nadal nie obejmuje budynków nowo powstających - odliczenie dotyczy jedynie istniejących już budynków. Nieruchomość musi być odrębną całością i musi służyć w głównej mierze celom mieszkaniowym. Przepisy dopuszczają jednak sytuację, w której budynek będzie posiadał lokal użytkowy (przeznaczony np. na działalność gospodarczą), jednak jego powierzchnia nie może przekroczyć 30% całej nieruchomości.

Ulga termomodernizacyjna 2024 - co obejmuje? Co można odliczyć?

A co można uznać za przedsięwzięcie termomodernizacyjne, które można odliczyć w ramach ulgi termomodernizacyjnej? W 2024 odliczyć będzie można:

- ulepszenie budynku, które pozwala zmniejszyć jego zapotrzebowanie na energię niezbędną do ogrzewania budynków lub przygotowywania ciepłej wody użytkowej;

- ulepszenia, które ograniczą straty energii oraz zużycie energii dostarczanej do budynku;

- inwestycje w przyłącze techniczne do scentralizowanego źródła ciepła, w związku z rezygnacją z lokalnego źródła ciepła (np. pieca);

- całkowita lub częściowa zmiana źródła energii na odnawialne źródło energii;

- zastosowanie wysokosprawnej kogeneracji.

To jakie konkretnie działania i materiały budowlane podlegają uldze termomodernizacyjnej określa rozporządzenie Ministra Inwestycji i Rozwoju z dnia 21 grudnia 2018 r. w sprawie określenia wykazu rodzajów materiałów budowlanych, urządzeń i usług związanych z realizacją przedsięwzięć termomodernizacyjnych. Wśród nich można wymienić:

- zakup i montaż materiałów budowlanych do ocieplania przegród budowlanych, balkonów, fundamentów lub materiałów służących ochronie przed zawilgoceniem,

- zakup i wymiana stolarki okiennej i drzwiowej,

- zakup węzła cieplnego z programatorem,

- zakup zbiornika na gaz lub olej,

- zakup i wymiana źródła ciepła na kocioł gazowy kondensacyjny, kocioł olejowy kondensacyjny, kocioł na paliwo spełniający normy KE 2015/1189, pompę ciepła - wraz z niezbędnym osprzętem,

- demontaż starego źródła ciepła,

- wykonanie przyłącza do sieci gazowniczej lub ciepłowniczej,

- zakup i montaż lub wymiana instalacji grzewczej, instalacji przygotowywania c.w.u.,

- zakup materiałów do ogrzewania elektrycznego,

- zakup i montaż kolektora cieplnego lub fotowoltaiki,

- wykonanie audytu energetycznego lub analizy termograficznej budynku przed termomodernizacją - nie ma jednak obowiązku jego wykonania,

- wykonanie ekspertyzy ornitologicznej i chiropterologicznej,

- uruchomienie i regulacja źródła ciepła wraz z analizą spalin,

- regulacja i równoważenie hydrauliczne instalacji.

Bardzo ważne jest źródło i sposób udokumentowania poniesionych wydatków.

Aby skorzystać z ulgi termomodernizacyjnej usługi i materiały muszą zostać zakupione od czynnych podatników VAT, gdyż podstawowym dowodem poniesienia wydatków jest faktura VAT. Musi ona zostać wystawiona na tego podatnika, który planuje dokonać odliczenia. Znajdująca się na niej data jest uważana za datę poniesienia wydatku.

Jak obliczyć ulgę termomodernizacyjną 2024?

Przy temacie obliczania ulgi termomodernizacyjnej należy zacząć od tego, że przysługuje ona za rok podatkowy, w którym zostały poniesione wydatki. Co istotne, finansowana inwestycja nie musi być zakończona w danym okresie podatkowym. Musi jednak zostać zamknięta przed upływem 3 lat, licząc od końca roku podatkowego, kiedy to poniesiono pierwsze wydatki. W przeciwnym razie, podatnik będzie zmuszony doliczyć kwoty odliczone w ramach ulgi termomodernizacyjnej do dochodu w zeznaniu, składanym za rok podatkowy, w którym upłynął okres 3 lat.

A co jeśli w przypadku ulgi termomodernizacyjnej kwota odliczenia jest wyższa niż roczny dochód podatnika? Resztę wydatków można odliczać w kolejnych latach - nie dłużej jednak niż 6 lat od końca roku podatkowego, w którym poniesiono pierwszy wydatek.

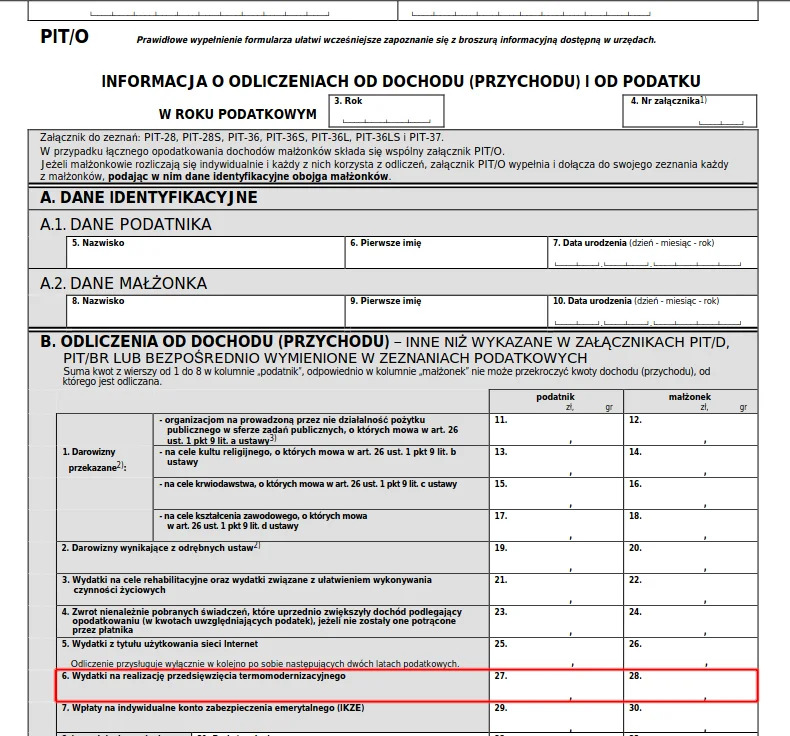

Zatem, jak obliczyć ulgę termomodernizacyjną? Aby skorzystać z ulgi należy uzupełnić i złożyć załącznik PIT/O, który stanowi uzupełnienie dla PIT-28, PIT-28S, PIT-36, PIT-36S, PIT-36L, PIT-36LS i PIT-37.

Źródło: załącznik PIT/O

W zaznaczonym polu 27 (lub 28 w przypadku podatników rozliczających się wspólnie), należy podać kwotę wydatków poniesionych na termomodernizację, pamiętając by nie przekroczyła ona 53.000 zł na osobę.

Następnie, po uzupełnieniu wszystkich wymaganych w danym przypadku pól załącznika PIT/O, należy przenieść informacje o odliczeniach do pól właściwego zeznania podatkowego.

Ulga termomodernizacyjna a “Czyste powietrze” i “Mój prąd”

A jak wygląda kwestia ulgi termomodernizacyjnej i programów rządowych takich jak np. program “Czyste powietrze”? Warto zacząć od tego, że wielu mylnie utożsamia ulgę termomodernizacyjną z tym programem. Tymczasem są to odmienne formy wsparcia, które można jednak ze sobą łączyć. Naczelna zasada przy korzystaniu jednocześnie z ulgi termomodernizacyjnej i programu “Czyste powietrze” jest taka, że przedsięwzięcia sfinansowane dotacją, nie mogą być częścią odliczeń dokonywanych w ramach ulgi.

A zatem, jeśli nasze łączne wydatki na modernizację wyniosły 25.000 zł, z czego 7.000 zł pokryła dotacja “Czyste powietrze”, do odliczeń w ramach ulgi kwalifikuje się jedynie pozostałe 18.000 zł.

Podobnie sprawa wygląda w przypadku ulgi termomodernizacyjnej i programu “Mój prąd”. Jeśli instalacja fotowoltaiczna kosztowała 30.000 zł, a inwestor uzyskał np. 6.000 zł dofinansowania “Mój prąd”, to w zeznaniu, od dochodu będzie mógł odliczyć pozostałe 24.000 zł.

Ulga termomodernizacyjna 2022 to rozwiązanie, które w znacznym stopniu wspiera osoby realizujące przedsięwzięcia mające na celu poprawę jakości powietrza, m.in. poprzez ograniczenie emisyjności domów czy ograniczenie ilości energii zużywanej przez budynki jednorodzinne. Ulgę docenią przede wszystkim Ci, którzy z różnych przyczyn nie mogli skorzystać z innych, funkcjonujących programów wsparcia, takich jak np. “Czyste powietrze” i “Mój prąd”. Jednak nawet otrzymanie dotacji całkowicie nie wyklucza sięgnięcia po ulgę podatkową. Należy jednak pamiętać, że odliczeniu nie mogą podlegać wydatki pokryte już z programów rządowych.